时间:2018-02-19 14:50:33来源: 意大利侨网

之所以说“意外”,主要基于两点:

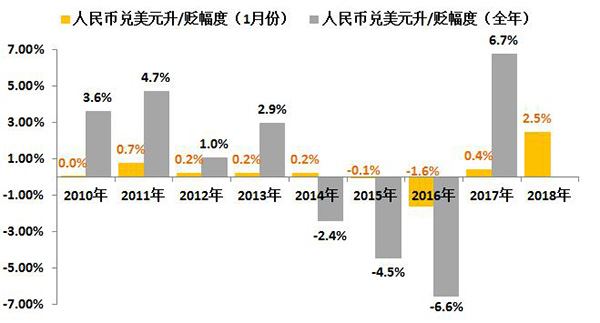

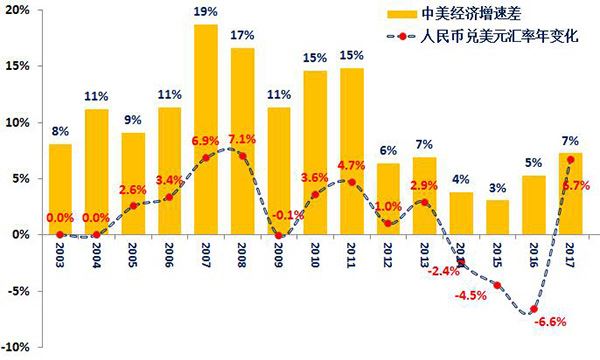

首先,从宏观基本面的变化来看,人民币兑美元汇价存在着一个经验规律,即每当中美经济增速差距扩大时,人民币均是升值的,反之人民币就是贬值的,其中2016年是例外,但这个例外从“主动贬值——刺激出口——经济筑底”的宏观逻辑上能够得到解释,所以当外贸恢复到本应有的水平时,对于汇率的临时性干预就逐渐弱化了,并且在2017年,还对前期的扭曲进行了适当的矫正。但2018年中美经济增速差距的扩大程度,是否可以解释近期人民币的强势呢?从目前对中美经济增速的预期而言,是不能的解释。

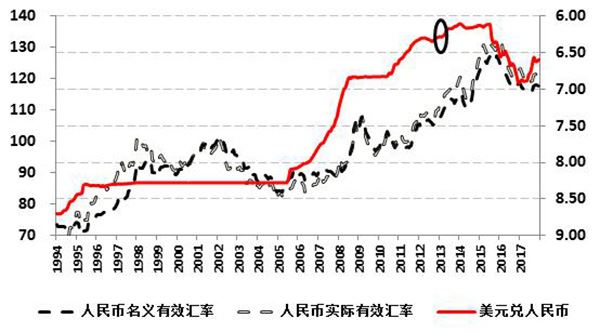

其次,自2016年12月中旬以来(特朗普于2016年11月9日胜选第45任美国总统),美元指数就从103开始持续回落,最低降至88附近,但是同期人民币也并未因此同步升值,即人民币兑美元的升值幅度远远不及美元指数的贬值幅度。由此从“人民币与美元关系的紧密程度”的角度,并不能完全解释近期人民币汇率的强势。

图1:人民币汇率1月和全年的升/贬幅度 数据来源:WIND

图1:人民币汇率1月和全年的升/贬幅度 数据来源:WIND 图2:中美经济增速与人民币汇率升/贬幅度 数据来源:WIND

图2:中美经济增速与人民币汇率升/贬幅度 数据来源:WIND 图3:人民币兑美元的在岸、离岸汇价与美元指数走势 数据来源:WIND

图3:人民币兑美元的在岸、离岸汇价与美元指数走势 数据来源:WIND正是基于上述两点分析,对于2018年人民币汇率走势的判断,最为关键的就必须做一个判断,即1月份行情在全年中的位置和比重的判断,还有“意外”之处究竟会出现在哪?

“意外”之处大概率是双向波动幅度的超预期

伴随中国国际收支持续基本平衡,货币当局对于人民币汇率的判断已经明确为“在合理均衡水平保持稳定”,由此自2013年以来,人民币汇率自然也由单边行情转为双向波动,尤其 “811汇改”之后,波动幅度逐渐扩大。

图4:人民币汇率变化 数据来源:wind

图4:人民币汇率变化 数据来源:wind经过近四年的磨合期,市场已逐渐能够从人民币的双向波动视角去理解和预判汇率走势,所以在“811”汇改刚启动时,市场所表现出来的那种恐慌事的“预期发散行情”,之后就再未重现;与此同时,双向波动相交单边行情,对于货币当局而言,其汇率政策执行时的交易成本大幅降低。

由此,对于今年年初行情,笔者更愿意从波动幅度扩大的角度去理解,而不是人民币单边行情的重新确立。判断依据,依然是从基本面出发,只不过视角更加宽泛一些。

美国失衡主导下全球互补平衡格局的确立

众所周知,二战之后,除了与苏联争霸之外,美国还主导了“马歇尔计划”的欧洲战后复兴和“道奇计划”的日本战后重建,同期美国经济逐渐确立了消费主导的经济结构,经济全球化也在这样背景下逐渐成气候,即围绕着美国消费需求,资源在全球范围内优化配置,能够搭上全球化的红利的其他国家则获得提升自身的经济实力机会,例如日本、韩国、中国等经济体均享受了这样的红利。

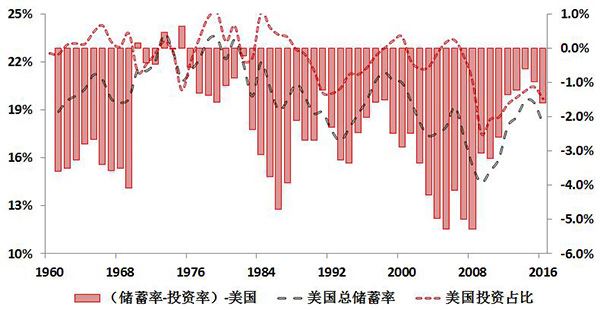

伴随美国消费需求持续提升,其储蓄率在上世纪70年代初达到24%的峰值后,就开始缓慢回落,对于美国而言,就自然出现了两个问题:满足其消费需求的产能供给从哪里找?满足其投资需求的资金去哪里找?即美国自身的供给能力和不断膨胀的消费需求之间的缺口、自身资金和投资需求缺口如何平衡的问题。

美国自身失衡的缺口,为一些发展诉求较高的经济体提供了扩张产能的机会,但前提这些国家首先是高储蓄国家,才能有条件去通过外贸出口去填补美国消费需求,出口赚取的外汇除了满足自身需求外(进口),还会回流到美国填补了美国投资资金缺口。

至今这种美国失衡主导下全球互补平衡格局依然有效,作为美国的对手方,最为成功的无疑就是“日本奇迹”和“中国制造”,所以作为先行者,日本的经验对于我们有重要的参考借鉴。

图5:美国投资率和储蓄率变化情况 数据来源:WIND

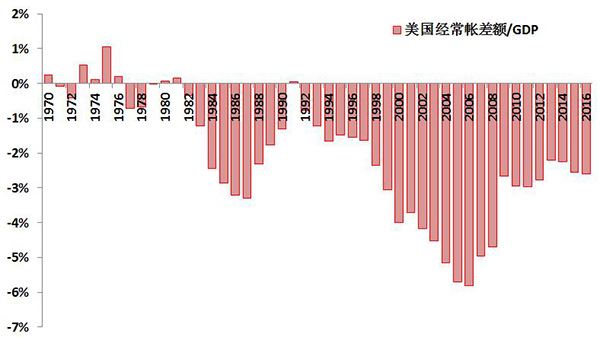

图5:美国投资率和储蓄率变化情况 数据来源:WIND 图6:美国经常账变化情况 数据来源:WIND

图6:美国经常账变化情况 数据来源:WIND日本的经验规律

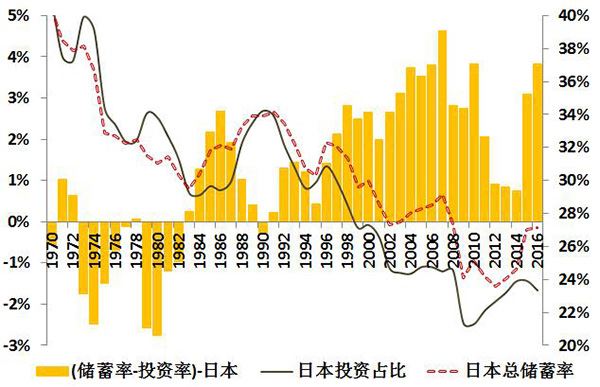

对于日本而言,有一个重要的时间拐点——1995-1996年前后,即“广场协议”11年后,1995年日本储蓄率和投资率的差距降至0.4%,1996年日本的经常账差额占GDP的比重降至1.4%的低位。换而言之,日本经济已经没有能力填补美国消费了。

图7:日本投资率和储蓄率变化情况 数据来源:wind

图7:日本投资率和储蓄率变化情况 数据来源:wind日元兑美元的汇率则是自1995年之后,由单边升值趋势转为在80和145之间双向宽幅波动。

图8:日元汇率走势 数据来源:wind

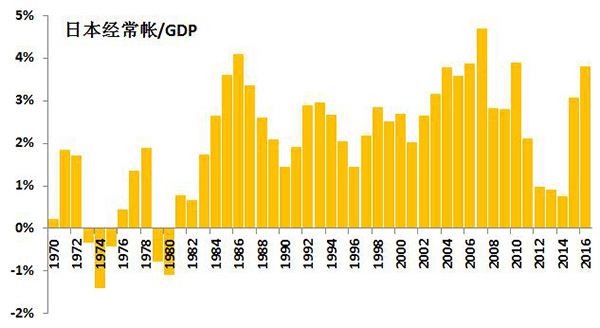

图8:日元汇率走势 数据来源:wind但由于日本已完成工业化,加之人口老龄化,虽然之后进入了漫长的失落期,其投资率始终低于储蓄率,且其经常账始终保持顺差状态。

图9:日本经常帐变化情况 数据来源:wind

图9:日本经常帐变化情况 数据来源:wind日本经验的中国复制

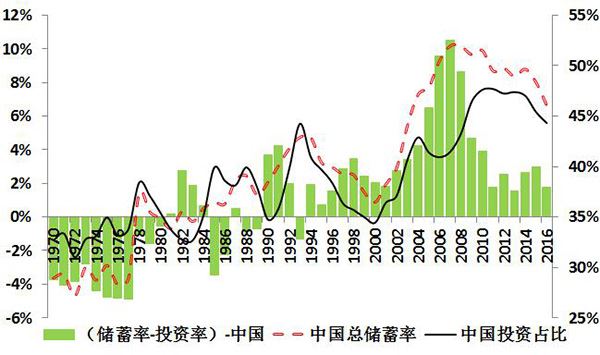

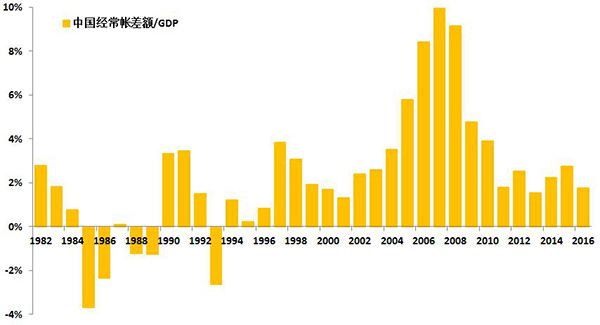

中国的重要时间拐点则是2013年前后,即2005汇改后的第9个年头,储蓄率和投资率的差距降至1.5%,经常账差额/GDP比重也降至1.5%的低位。2013年后,储蓄率和投资率均处于下降趋势,虽与日本不同,中国的工业化尚未完成,但在本次反危机经济刺激计划下,中国的基础设施投资在短期内已跃居世界前列(甚至是首位),政策层面宣布进入“新时期”,适龄劳动力人口则是在2012年进入负增长趋势。

图10:中国投资率和储蓄率变化情况 数据来源:WIND

图10:中国投资率和储蓄率变化情况 数据来源:WIND 图11:中国经常账变化情况 数据来源:wind

图11:中国经常账变化情况 数据来源:wind如果日本经验有效的话,那么两个经验数据可能有参考意义:

首先,拐点期的汇价,可能就是之后10余年间其汇率的上沿,自1995年至本次危机前,日元汇率的上沿和下沿分别为83和144,均值为115。其次,日本的经常账的顺差局面始终得以维持。

就人民币而言,2013年至今,人民币汇率最高曾升值至6.05,最低曾贬值至6.9,均值为6.4,由此2018年人民币可能会有波幅扩大的“意外”,但这种意外应该还是在6.05和6.9的上下沿范围内。(澎湃新闻)